節稅關鍵一 免徵房地合一稅

房地合一稅裡面只有兩樣東西的買賣,不用繳房地合一稅。

第一,公共設施保留地。 (道路、公園、綠地、廣場、兒童遊樂場、民用航空站、停車場所、河道及港埠用地。學校、社教機構、社會福利設施、體育場所、市場、醫療衛生機構及機關用地。上下水道、郵政、電信、變電所及其他公用事業用地)

第二,農地的交易。

區段徵收農地的交易,農地農用不課徵土地增值稅,免房地合一稅,最高免除45%的利差課徵。

節稅關鍵二 免課徵贈與稅

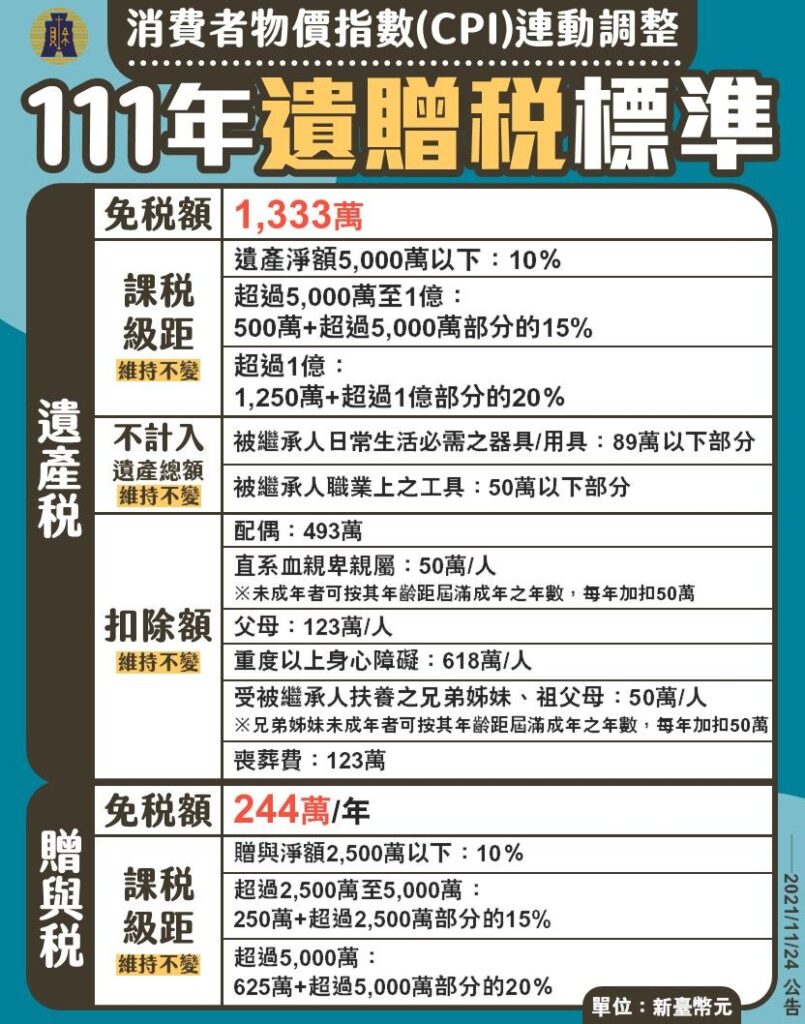

假設一位高資產的人,手上「1億元現金」要轉給子女時,需要課徵10~20%累進稅率的贈與稅,總共1576萬元。若是一樣的現金,購買1億元的農地,買完之後直接贈與給小孩,需要課徵的贈與稅是「零」。

[ 要免徵贈與稅,是有條件的 : 必須在五年內維持農用,且不能買賣,但是徵收配建地除外 ]

如果購買1億元的農地,贈與子女,然後在五年後賣出4億元。等同成功轉移4億元給自己的子女,免房地合一稅,免贈與稅。

即使五年內他的小孩把這塊1億元的農地賣了,課徵的稅會以「贈予時間的農地公告現值計算」。相對於前面提到的贈與稅或是房地合一稅,真的少很多很多。

節稅關鍵三 免課徵遺產稅

依據遺產及贈與稅法第17條規定:「下列各款,應自遺產總額中扣除,免徵遺產稅:…六、遺產中作農業使用之農業用地及其地上農作物,由繼承人或受遺贈人承受者,扣除其土地及地上農作物價值之全數。承受人自承受之日起5年內,未將該土地繼續作農業使用且未在有關機關所令期限內恢復作農業使用,或雖在有關機關所令期限內已恢復作農業使用而再有未作農業使用情事者,應追繳應納稅賦。但如因該承受人死亡、該承受土地被徵收或依法變更為非農業用地者,不在此限。」

同法第20條亦規定:「左列各款不計入贈與總額︰…五、作農業使用之農業用地及其地上農作物,贈與民法第1138條所定繼承人者,不計入其土地及地上農作物價值之全數。受贈人自受贈之日起5年內,未將該土地繼續作農業使用且未在有關機關所令期限內恢復作農業使用,或雖在有關機關所令期限內已恢復作農業使用而再有未作農業使用情事者,應追繳應納稅賦。但如因該受贈人死亡、該受贈土地被徵收或依法變更為非農業用地者,不在此限。」

因此,農地因繼承或贈與可免徵遺產及贈與稅,但必須符合以下三項要件:(一)贈與或繼承對象必須是民法第1138條所訂之繼承人或受遺贈人。(二)該農地必須取得農業用地作農業使用證明書。(三)該農地自承受後五年內,仍須繼續做農業使用,如有違反,仍會被國稅局追繳遺產及贈與稅。

禁止轉移與重新配地是投資考量關鍵點

區段徵收一開始實施到都發局,然後到地政局,地政局會後續規劃權利計算的時間點,提前公告在什麼時間點之前要「禁止移轉」。

在「禁止移轉」(簡稱「禁轉」) 期間是完全不能做任何過戶的手續。

禁轉之前農地還是農地,重新權利計算配地後,原本的農地會轉成產業用地或是商業用地與住宅用地。一旦土地項目不再是農地,獲利部分就要課徵房地合一稅,可能是15%、20%、35%、或是45%。雖然說,配地後因為土地項目變更,土地價值會增加,但就會需要考慮房地合一稅的課徵金額,考慮賣出時機。

根據國稅局對房地合一稅的解釋,「取得成本並非以贈與人最初購買價格認定,而是以受贈時之房屋評定現值及公告土地現值按政府發布之消費者物價指數調整後之價值計算。」繳交房地合一稅的土地成本計算並非贈與者的買賣成本,這個部分也要一併考慮進去。

如果是為了贈與子女的財產移轉作目的,還是建議在子女「持有五年後」與「禁轉配地前」就出售,才能免徵贈與稅與房地合一稅。

禁轉前也會是販售好時機,因為建商會有建地的需求,會開始收購禁轉前的土地,好取得重新配地後的最佳位置。